来源:金十数据

从现在到1月20日特朗普共和党gov正式执政,美国宏观市场大体上可以分为三个阶段:

(1)假设期(当前),市场认为特朗普2.0和1.0类似,美股、美元、美债收益率走高,

(2)确认期,部分经济数据受到股市上涨的财富效应和减税等利好预期影响而走强,印证市场的原先假设,

(3)现实期,随着新政府政策组合越来越明朗,投资者意识到新一任政府,为了达成美国优先的目的,推行的关税、税收政策,将改变市场和贸易格局,股市盘整,部分涨幅过高的个股回调。

1.假设期:特朗普2.0≈特朗普1.0?

今年美国大选落幕,特朗普当选的48小时内,股市、债市、汇市都剧烈波动。由于竞选期间两位候选人都没有给出详细的政策细节,所以11月初这一两周内,市场的动向还是基于投资者对其执政方向的大致理解。部分投资者简单地认为,特朗普2.0会和2016年非常类似。

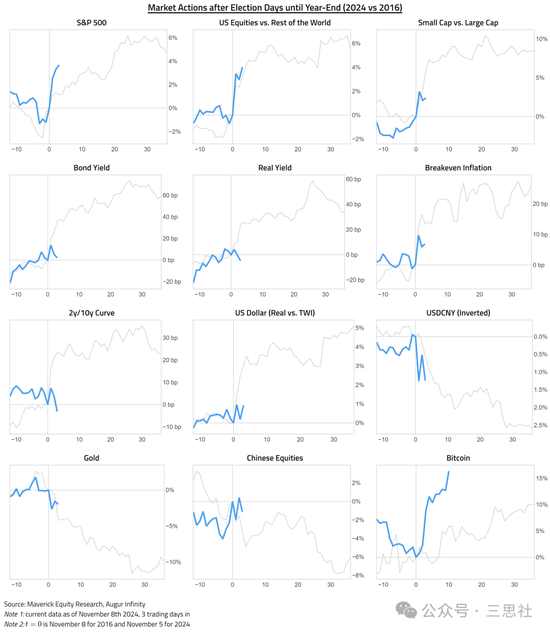

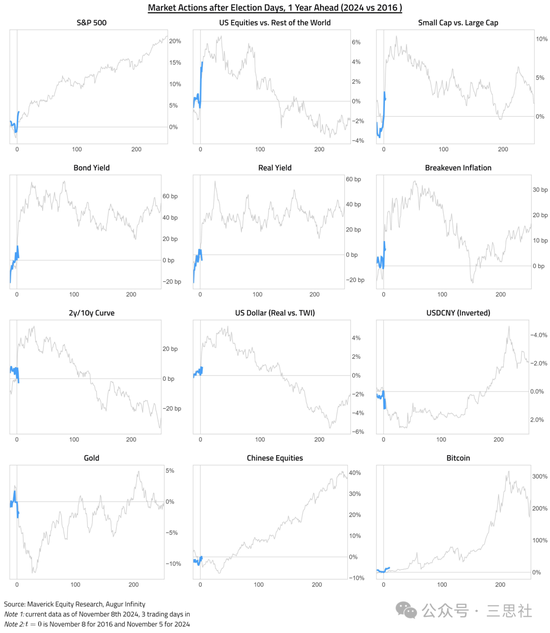

图:至少在市场的前期阶段,2024年的特朗普2.0和2016年的特朗普1.0还是走势很相似的

所以我们称11月初到现在的交易为阶段一,市场对特朗普胜选做出假设,认为他会和第一任期比较相似。胜选后短期内,“特朗普交易”横扫市场,比如美元升值、债券收益率走高、股票特别是小盘股票上涨等(原因请往后翻)。

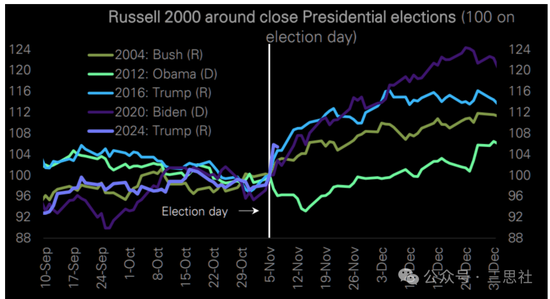

图:最近三任共和党总统上台后,小盘股都迎来了一阵春天

图:代表小盘股走势的罗素2000股指期货

这些交易有的动能已经接近尾声。比如EURUSD(图)。

图:欧元兑美元走势

不过月度数据显示,美元短期升值后,EURUSD依旧没有打破过去三年来的三角楔形。

图:欧元汇率长期走势

2.确认期:带动本土经济恢复信心

目前的特朗普胜选交易能否持续下去,取决于未来经济数据能否支持市场的当前假说。接下来就到了我们说的,就职第二阶段——确认。时间跨度可能从12月初开始,持续到明年1月20日新政府开始掌权。

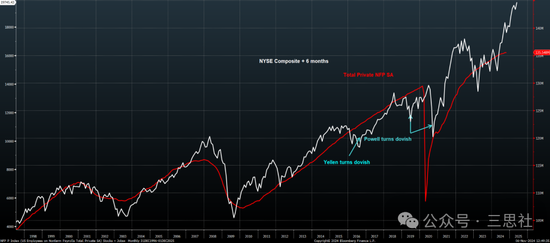

这期间,我们可能会观察到因为股市反弹带来的经济软数据大涨,比如PMI/NFIB中小企业信心指数或许会因为减税和监管策略方式而上行。从当前S&P来看,ISM制造业指数可能也将上涨至55(这也是美国经济金融化带来的正循环,图2)。

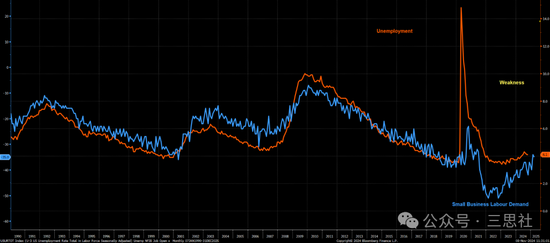

图:股指暗示美国ISM可能回升

大选之前,我们分析过美国就业市场其实没有表面看起来的那么稳健。虽然企业还未大规模裁员,还在囤积员工,但小企业的就业需求已迅速恶化。当时我们一直担心,哈里斯当选会引发企业裁员潮。好消息是,股市投资情绪再次被特朗普点燃,短期内美国企业信心尤其是本土中小企业崩溃并裁员的风险大幅缩小。

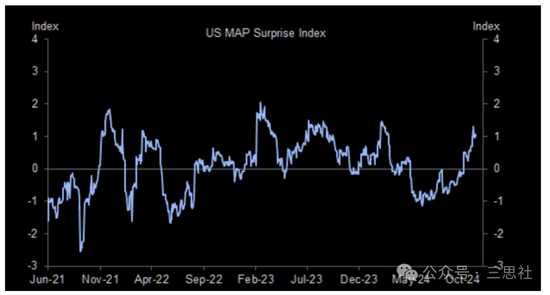

图:高盛高频经济惊喜指数上行

图:中小企业招聘需求可能短期内不会恶化,甚至有所抬升

如果股市真的领先基本面并引领企业招聘的信心的话,就业市场可能也会在2025年强劲复苏(下图)。经济景气指数等等软数据反弹将印证市场“特朗普当选支持经济强烈复苏”的看法。整体来说,这个趋势利好美元、美股,利空债券(最近黄金的大幅回撤也有这原因,不过黄金跌太狠的话还是可以考虑买一些,以防川普正式上台之后的波动)。

图:预测模型显示就业市场或于明年初加速回暖

3.现实期:乐观之后的现实风险

接下来就是第三阶段——现实。从一月底到二月中旬,当新内阁和完整的施政策略敲定之后,市场将面临考验,有可能现实会和起初设想的完全不同。现实和理想脱节,部分原因是市场不理解特朗普执政的真实目的。投资者只是简单的从他的第一任期入手,认为特朗普想要的只是美股牛市和丰厚企业利润。实际远不是这么简单。

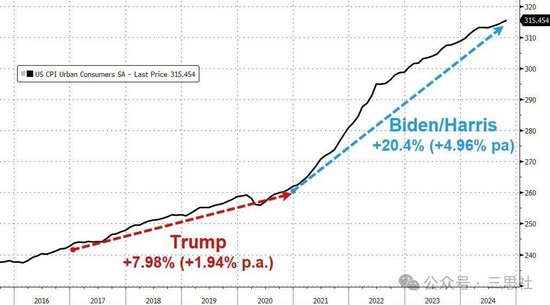

毫无疑问,特朗普很在意美股走势。但他的基本盘不是华尔街,而是美国工人。很多美国人认为自己没有从过去十年的经济增长中获益。因此,他的主要目标是要——提高薪资、增加更多就业,控制通胀,确保美国工人获得更多收入。

图:普通美国人的通胀痛感将特朗普送回白宫

积极的一面是,特朗普似乎想通过更快的GDP增长扩大整个份额。但至于如何实现“GDP快速增长”的目标,我们现在还不得而知。对于“这个目标能否达成”本身,我们也抱有一丝怀疑,毕竟包括东大在内的每个国家都希望如此,当常常事与愿违。

2016年特朗普首次当选时,扩大GDP增长也是执政目标。当时,特朗普为企业减税,希望能鼓励他们加大本土投资,让更多工作岗位回流。遗憾的是,华盛顿游说集团介入后,法案在国会被一修再修,最终大部分利益流向规模企业(公司盈利和股票)。我们怀疑,如果特朗普最初设想的法案被通过,那么目前的市场预期和价格走势可能会完全不一样。

快进八年到今天,他的计划依旧是——把整张饼做大。但和2016年不同的是,政府赤字规模巨大,是不能忽略的问题,而且除了规模企业,美国工人也应当是政策主要受益群体。为了达到这个目标,特朗普团队会采取两步走的方案:

第一步,推进里根式的供给侧扩张,包括缩小政府规模、去监管。目前,缩小政府规模和精兵简政的任务已经外包给了马斯克同志。松监管方面,特朗普希望借此发展石油等传统能源,降低油价,抵消关税的负面作用,同时压低通胀,给美联储降息的空间。最后,他们希望精简政府后,能激发出美国创业潮。

刺激生产之后,第二步要做的是在不恶化赤字的情况下,改善就业和薪资。要达到目标(吸取2017年减税和就业法案),特朗普政府会迅速增加关税壁垒,迫使企业减少进口量,并给愿意在本土生产的公司提供税务优惠。

游说集团一定会尽全力影响法案制定/通过。但是值得注意的是,关税政策可以由总统行政命令下达,不受到国会限制。

明年二月之后,共和党应该能在国会成功延续2017年的减税法案。但在此之上进一步减税的可能性不大。尽管共和党横扫,新政府还是会面临一个预算偏保守的国会。特朗普自己内阁的潜在成员也认为,应当尽早解决赤字问题。那么这样的话,也就没有过多的财政空间可以对冲关税增加造成的经济摩擦。

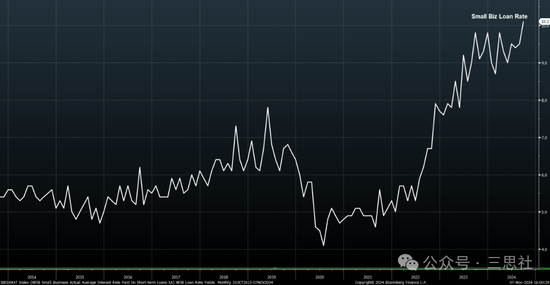

如果这种摩擦够大,首当其冲的可能是特朗普目前的拥趸们——美国中小企业,毕竟现在一些小企业的贷款利率已高达10%,如果明年的关税进一步刺激了美国通胀和增加了小企业的违约风险的话,那么他们的融资成本会更高。因为小企业雇用了美国45%的劳动力,所以真的等关税和共和党国会的财政法案之后,美国的就业市场将可能趋冷(但至少这两三个月还不用担心)。

图:美国小企业贷款利率已经十分惊人

在以上我们推演的路径之外,还有一个潜在的风险值得关注,那就是中东地区可能的局势恶化。1月20日特朗普就职之前,伊朗担心特朗普可能会给予以色列更多的支持,因此可能会在特朗普就职前宣布自己为核武国家,这样可能会引发以色列或美国的迅速反应,或者引发地区的不稳定。而以色列意识到特朗普希望结束中东敌对状态,可能会在1月20日之前对伊朗的核设施或石油设施进行先发制人的打击。最近以色列解除了较为温和的国防部长的职务,可能会增加对伊朗采取果断行动的几率,从而增加中东地区冲突大规模升级的风险。