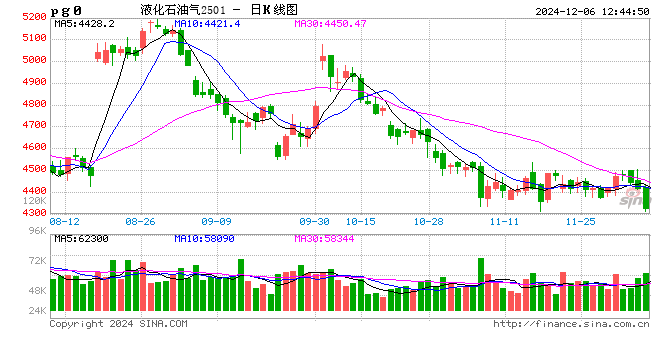

一、基本面

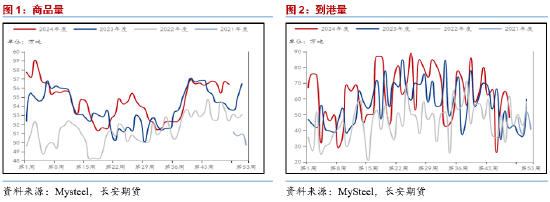

供给侧,根据Mysteel最新数据,我国最新一周液化气商品量为56.4万吨,基本与此前水平保持了一致,并未出现明显变化,虽然与前一周相比略有下降,但整体依然维持了10月以来的平均水平;进口方面,截至11月最后一周我国液化气商品到港量为48万吨,较前两个月时间存在明显的下降,这一方面是由于国内季节性进口数量走势变化导致冬季对进口要求略微有所下降,另一方面则是由于近期外盘现货价格有所回暖,同步对进口商品数量形成了压制。整体来看,近期我国液化气商品量存在着一定水平的下降,此或在近期成为价格的支撑因素之一,但同时需留意的是,若后续供给趋紧情况有所缓解,那么后续价格或再度承压。

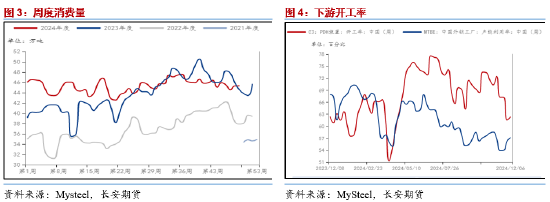

在需求侧,从周度的高频数据来看,我国周度实际消费量在近期虽然并没有进一步的大幅下行,但较9月的消费旺季来看依然存在着不少的去量,这样的客观现状在近期对液化气价格形成了一定程度的拖累,但考虑到冬季取暖消费随季节性变化的回暖,后续整体消费量或存一定的修复水平;而在化工消费之中,近期下游主流化工消费各项目的开工水平依然有所下降,该情况较前期水平来看并未取得有效的改善。整体来看,近期我国整体消费水平基本保持了少量下行的走势,较难在短期内对价格形成明显提振,但需留意冬季燃烧消费需求的回暖在后续或对价格形成一定的支撑。

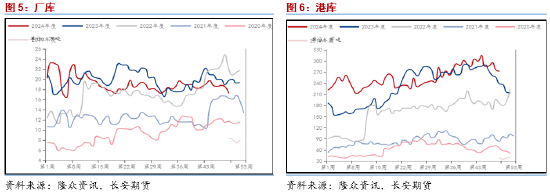

库存方面,近期我国库存整体水平基本保持稳定,但存少量下降。厂库方面,短期内厂库水平存在一定量的下降,目前已经来到了17.3万吨,较此前的消费旺季来看相对较弱,这基本符合国内厂库季节性去库周期的走势;而在港库方面,近期我国港口库存水平依然维持了此前的下行趋势,这主要是由于我国到港量水平逐步降低所致。但从周期性同比的角度来看,目前不论是厂家库存还是港口库存都处在往年的中上水平,后者更是远超季节性同期的平均水平,这或导致即便在后续我国库存水平出现进一步的下降,也较难对液化气价格形成有效的提振。

二、现货基差

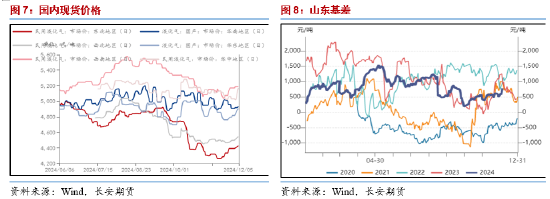

在现货方面,近期我国液化气现货价格存在着少量的回暖趋势,这一方面得益于外盘现货价格的整体回暖,这导致此前我们对于现货回暖的预期基本得以落实,同时尽管目前国内现货价格的上涨幅度均不相同,但随着季节性变化带来的燃烧消费的提振,以及国内家用车辆出行消费的逐步回暖,整体价格仍旧有望再进一步。在基差方面,近期我国以山东现货为代表的基差表现同步有所走强,这在期货盘面维持弱势震荡而现货表现强势的当下基本符合我们此前的预期,但值得注意的是,目前基差走势尚未完全展露季节性走势,这意味着后续的基差依然存在着季节性回调的可能,这将为后续的买保入场提供一定的机会,值得关注。

三、成本

成本端原油价格方面,近期原油价格维持在低位宽幅震荡的走势之中。从原油自身的情况来看,其商品属性之中虽然有OPEC+再度推迟增产来巩固价格,但需求侧的疲软表现将始终是基本面对油价的拖累主要因素;同时在宏观属性方面,市场对于美联储后续降息幅度与周期的降温导致宏观经济下行压力持续存在,同时中东地缘局势也存在着降温预期,这将同步导致油价失去此前的核心上行驱动因素。因此综合来看,近期油价的波动或较难出现明显的上行机会,短期内将以宽幅震荡为主,而中长期视角下油价依然承受着较大的下行压力,这意味着成本或较难在后续成为PG价格的支撑。

四、观点及展望

结合前文所述,近期PG价格或依然以跟随油价走势,且短期内液化气自身基本面整体情况依然相对较弱,这将导致后续PG价格较难走出独立趋势,较难觅得单边机会,但考虑到季节性消费回暖的预期依然存在,这在后续或依然为液化气带来一定的买保空间或布多裂解机会。

仅供参考。

作者简介:

范磊,从业资格证号:F03101876,投资咨询证号:Z0021225,毕业于加拿大西三一大学工商管理硕士专业,具有扎实的理论基础与一定的国际视野;进入期货行业以来,一直致力于原油系能化品种和有色金属系列的研究分析工作,善于从基本面分析着手,结合理论搭建品种分析框架对行情作出研判,并坚持以专业的知识和诚挚的态度为客户创造价值。